前回までは、「遺言」についてお話しましたが、その「遺言」と併用もしくは代替可能な近年話題になっている「家族信託」についてお話していきます。

「遺言」は生前の意思を書面に残しておくことで争族(遺産をめぐって相続人が争うこと)を防ぐことができます。

『認知症・財産管理』に備えることはできないのでしょうか?

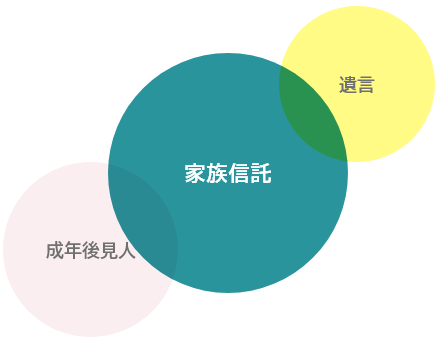

それらの対策として活用できる「家族信託」・「遺言」・「成年後見制度」の解説をいたします。

この記事の目次

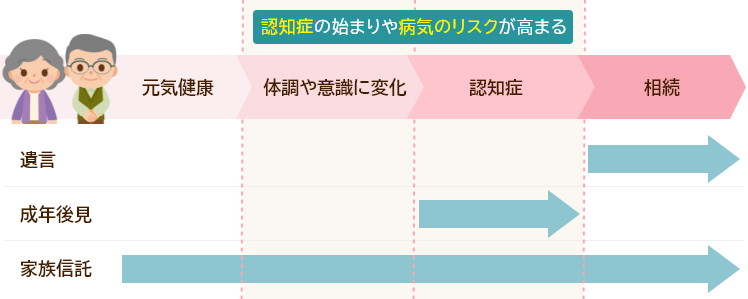

「家族信託」「遺言」「成年後見制度」を取り巻く状況

この3つの制度は、財産管理・処分の手法となりますが、高齢化や少子化の傾向を受け需要が伸びている制度になります。

それぞれの制度を比較し、利用することで様々なリスクを回避することが可能です。

今回は「判断能力低下や喪失の備え」にスポットを当ててご説明します。

「遺言」は自分の死後、所有財産を誰に相続させるかを指定する仕組みです。

したがって、生前の財産管理はご自身で管理しなければならず、認知症対策には向かないかもしれません。

また、「成年後見制度」は日本における「セーフティネット」と言われており、認知症になってしまった人にとって【最後の手段】となり得ます。

「任意後見制度」で後見人を指定し、認知症発症後の対策として一定程度は有効ですが、「成年後見制度」は【最後の手段】だけに制約も多く、資産管理を柔軟にできるとは言い難いのが現状です。

その点、「家族信託」は元気で健康な時から契約することができ、自身の死後の財産移転先を指定することができる等、また、契約の自由度、時間軸の自由度もかなり高くなります。

| 家族信託 | 遺言 | |

|---|---|---|

| ご自身のみで契約 | × | ○ |

| 効力発生時期 | 契約で定めた時 | 遺言者の死亡時 |

| 内容 | 財産管理の方法 | 相続財産の受継がせ方 |

| 残余財産の受取人の指定 | 相続財産の受取人の指定 | |

| 財産継承先の指定 | 子→孫など2代以上先まで指定可 | 相続人一代限り |

| 生前の財産管理 | 受託者が行う | 遺言者本人が行う |

| 秘匿性 | × | ○ |

上記のとおり、「遺言」は遺言者が単独で行う行為です。

受遺者の同意を得る必要はなく、遺言書を作成すればその意思を表明できます。

また、遺言者はいつでもその意思を撤回することが可能です。

ただし、受遺者が遺贈を辞退する可能性もあり、その場合、「遺言」の内容が実現されないリスクが生じます。

一方、「家族信託」は委託者、受託者、受益者を指定し、「信託契約」を締結します。

このため、手続きが多少煩雑になりますが、一度契約が成立すると、委託者の意思だけで解約することはできなくなります。その結果、履行されないリスクは低くなるのです。

また、「家族信託」と「成年後見制度」の特徴を比較すると下記のとおりです。

| 家族信託 | 成年後見制度 | |

|---|---|---|

| 財産管理する人 | 受託者(自由に指定) | 任意後見人・法廷後見人 |

| 財産管理の監督人 | 無(信託監督人を指定可) | 後見監督人 |

| 契約できる時期 | 判断能力が低下する前 | いつでも |

| 開始時期 | 自由 | 後見開始の審判(裁判後) |

| 財産処分の手続き | 契約内容により自由に設定 | 制約あり |

| ランニングコスト | 原則としてなし | 監督人や専門家の費用あり |

① 家族信託で可能だが、成年後見制度では不可能なこと

- 任せる相手を自由に選べること

- 家族信託では、委託者が自分の意思で信頼できる人を選び、その人に財産管理を任せることができます。

- 本人の死後の財産の行方を事前に決定できること(遺言的機能)

- 遺言に似た形で、財産の行方をあらかじめ設定できるため、将来的な不安を軽減できます。

- 任せる権限を詳細に設定できること

- 例えば、財産の売却には委託者の同意が必要とするなど、細かい条件をつけることが可能です。

② 成年後見制度で可能だが、家族信託では不可能なこと

- 本人の代理人として法的行為(訴訟等)を行うこと

- 成年後見制度では、後見人が本人を代わって法的な行為を行うことができます。

- 銀行手続きなどを本人の代理人として行うこと

- 後見人は銀行口座の管理など、日常的な手続きも含めて代行できます。

- 本人が行った法的行為を取り消すことができること

- 成年後見人は、本人が詐欺にあったり、不適切な契約を結んだ場合、その行為を後から取り消す権限を持っています。

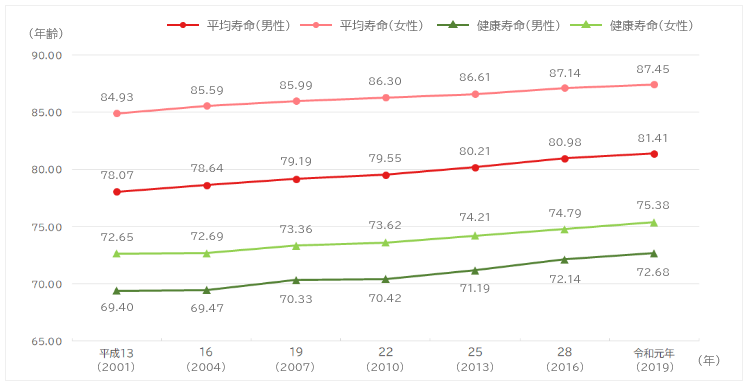

平均寿命と健康寿命の間にある介護期間 避けて通れないリスクとは

ところで、皆さんは、我が国の『平均寿命』は何歳ぐらいか、ご存知ですか?

厚生労働省は、「令和4年簡易生命表」にて2022年の日本人『平均寿命』を発表しました。

それによると、男性は81.05歳、女性は87.09歳となります。

「新型コロナウィルス」の流行で高齢者の死者数が増えたため、『平均寿命』は前年よりは下がった値とはなりましたが、それでも世界有数の長寿国です。

そして、この『平均寿命』は今後も延伸するとも言われています。

もう一つの指標としては『健康寿命』というものがあります。

『健康寿命』とは、「健康上の問題で日常生活が制限されることなく生活できる期間」のことです。つまり、健康状態で生活することが期待される平均期間を表す指標と言えます。

そして、この『平均寿命』と『健康寿命』には差があります。

下記グラフをご覧ください。

令和元年の数値としては、男性の『平均寿命』は81.41歳、『健康寿命』は72.68歳です。その差は9年あります。また、女性の『平均寿命』は87.45歳、『健康寿命』は75.38歳です。差は12年になります。

つまり、この生じた差を「介護を要する期間」として考えても良いでしょう。

https://www8.cao.go.jp/kourei/whitepaper/w-2023/html/zenbun/s1_2_2.html

介護費用はどのように考えるのか?

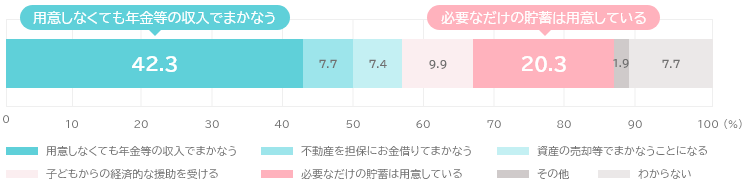

それでは、皆さんは介護が必要になったとき、その費用をどのように工面するとお考えですか?

もう一つの資料に「介護が必要になった場合の費用負担に関する意識調査」があります。

下記の表をご覧ください。

下記の意識調査では4割の方が「用意しなくても年金等の収入でまかなう」としています。その他は「不動産を担保にお金を借りてまかなう」・「資産の売却等でまかなうことになる」・「子どもからの経済的な援助を受ける」という順番です。

https://www8.cao.go.jp/kourei/whitepaper/w-2016/zenbun/pdf/1s2s_3_2.pdf

この意識調査では、「必要なだけの貯蓄は用意している」と回答した方は2割に過ぎません。

近年、「老後破産」が問題になっています。

「老後破産」とは、老後に生活資金に困って破産すること、あるいは、高齢者が貧困により経済的に困窮し、破産をせざるを得ないような状況に追い込まれることです。

老後の収入としては、年金の他、現役時代に貯めた貯蓄や退職金の取り崩しとなりますが、目算を誤ると、それら全てが不足し、「老後破産」になる可能性が高くなります。

皆さんも、もう少し危機感を覚えてはいかがかと思います。

元気なうちにこそ、将来を見据えた準備を進めておくことが大切

現在は健康であっても、将来、認知症などを患う心配はだれにでもあります。

認知症の疑いがある状態で贈与を行ったり遺言書を作成したりすると、本人の意思とは認められず、無効になることもあります。

また、資産が「凍結」されてしまうというリスクもあります。

それは、判断能力の低下や喪失によって、契約行為ができなくなるからです。

「銀行口座の凍結」「不動産の売却不可」等、様々な問題に直面する前に、対策を講じる必要があります。

その対策として「家族信託」・「遺言」・「成年後見制度」が有効な手段となるのです。

ただし、「家族信託」・「成年後見制度」・「遺言」は、機能が重なる部分があります。

また、それぞれの制度は、その管理方法や権限が異なります。

制度の内容をしっかりと理解し、そして、検討したうえで、財産内容や意向によって【使い分けること】が重要なのです。

次回は、その制度の内容について、より詳しく解説したいと思います。

次回もご期待ください。

本記事に記載されている情報は、公開時点でのものであり、時間の経過と共に変更される可能性があります。記載されている内容は一般的な情報提供を目的としており、具体的な法的アドバイスを提供するものではありません。また、業界間の問題が発生しないように注意を払って作成されていますが、個別の法的問題や疑問に関しては、専門家にご相談いただくことをお勧めします。

執筆者プロフィール

-

行政書士

鈴木義典(すずきよしのり)

大手金融機関に就職後ファイナンシャルアドバイザーとして独立しました。クライアントの法律問題を解決すべく、行政書士の資格を取得し開業しました。「お客様の権利を守り、未来を創る」を指針に活動しています。

- 次回予告 -

家族信託

~「成年後見制度」・「遺言」との違い~

次回、くらしすとEYEの未来へのしおり【第5回】では、

"「家族信託」~「成年後見制度」・「遺言」との違い~"

を更新予定でございます。

くらしすとEYE(終活)は「毎月5日」に更新を行います。

メールで更新をお受け取りご希望の方は、

「更新メールサービス」よりご登録お願いいたします。