ご質問に関するご回答【ご質問】課税所得がある学生でも学生納付特例制度を利用することができますか?

就労しながら夜間の学校に通学しているなど、学生本人に所得があり課税されている場合でも、一定以下の所得(課税前)であれば学生納付特例制度を利用することができます。申請のときに前年の所得を証明する書類は必要ありません。ただし、所得申告を行っていることが前提となります。

学生納付特例制度の所得制限

(2024(令和6)年度)

申請者本人のみの審査になります(家族の所得は対象外)。

本年度の所得が「128万円+扶養親族等の数×38万円+社会保険料控除額等」以下

※前年(または前々年)の所得についての税の申告(確定申告や年末調整)を行っていない場合は、市区町村役場の税務担当窓口にて住民税の申告を行ったうえで、申請書を提出します。

このとき、前年(または前々年)の所得が128万円以下となることが見込まれる場合は、申請書の「前年所得」欄を記入することにより、学生納付特例の申請をすることができる場合があります。

現在の勤務先が厚生年金保険の適用を受けている場合

現在の勤め先が厚生年金保険の適用を受けており、厚生年金保険の被保険者となっている場合は、自動的に国民年金の第2号被保険者となるため、現在の厚生年金保険料に国民年金保険料も含まれていることになります。すでに国民年金保険料を勤務先を通じて納付しているということになるため、学生納付特例制度を受ける必要はありません。

学生納付特例制度は本人の所得の審査があるため、課税所得の多寡によっては承認されないこともあります。その場合は通常に保険料を納付しますが、納付が難しい場合は納付免除または納付猶予を申請します。

納付免除を受ける場合の所得制限

(2024(令和6)年度)

【全額免除】

(扶養親族等の数+1)×35万円+32万円

【3/4免除】

【半額免除】

128万円+扶養親族等控除額+社会保険料控除額等

【1/4免除】

168万円+扶養親族等控除額+社会保険料控除額等

※審査には2~3ヵ月かかります。申請後に保険料を納付し免除が認められた場合、納付した保険料は還付されます。

納付猶予を受ける場合の所得制限

(扶養親族等の数+1)×35万円+22万円

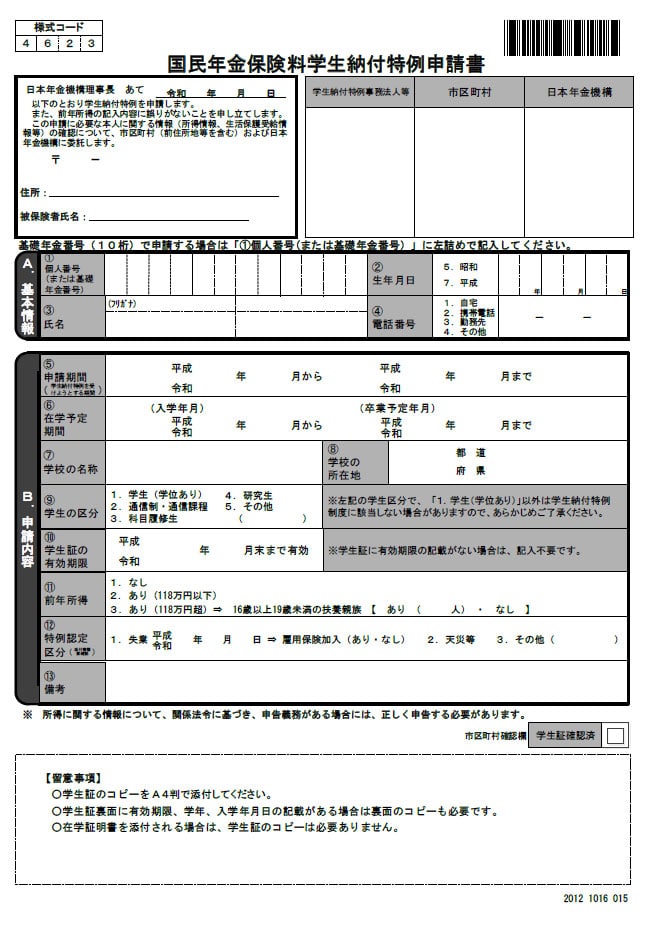

様式1 国民年金保険料学生納付特例申請書