「年収の壁」という言葉を聞いたことはありますか?

簡単に言えば、年収が少ないことによって、様々な控除や特典を得られるラインです。

家族の中でパートタイム勤務としてお給料(多くは配偶者のもの)があって、本人の年収が少ないということは、本人は一人で生計を立てているとは言えず、「扶養されている」状態であると言えます。生計が立てられない者なので特典があるということです。

ところが、この年収の壁を正しく理解している方というのは、とても少ないように感じます。

給与計算の業務を行っていると「扶養の範囲内になるようにしてほしい」と言われることがあるのですが、このような依頼で、扶養には税扶養と社会保険扶養と2つあることを事前に認識しているケースは稀です。

そして、自分は特典だと思っていることが実は得になっていなかったり、特典を受けない方がメリットあることに気づいていなかったりします。それに気づかず働く時間を意図的に抑えてしまうことは、ご自身のお財布にも社会的にも損失と言えるでしょう。

今回は5回に分けて、この「壁」についての解説をさせていただきます。

なお、給与計算を扱う社会保険労務士という立場上この「年収の壁」には知見があるものの、社会保険労務士の専門外となる税務の話もありますので、今回は税理士の方にも監修をお願いしております。

この記事の目次

働けるのであれば働いてほしい

このコラムでは珍しいのですが、先に結論を書きます。

それは「働けるうちは壁など気にせず働こう」ということです。

お読みいただければわかるのですが、働くことによってかえって損になるケースというのは、実はそれほど多くありません。

私は社会保険労務士として、働く意思のある方には、そのポテンシャルを十分に発揮できるまで働いていただくことこそが、社会にとって最適であると考えております。能力のある方が、「壁」を気にして働かないなんて、もったいないです。

もちろん、それぞれに立場や考え方があり、私の意見を押し付けるつもりはありませんが、せめてこれからお話する「壁」については、正しい理解のうえで、ご自身の働き方をご判断いただきたいと思います。

まずは押さえておきたい壁、103万円と130万円

まずはよく出てくる「壁」から解説します。

この後に別の「壁」がいっぱい出てきますが、この2つはその中でも基本中の基本と言えるでしょう。

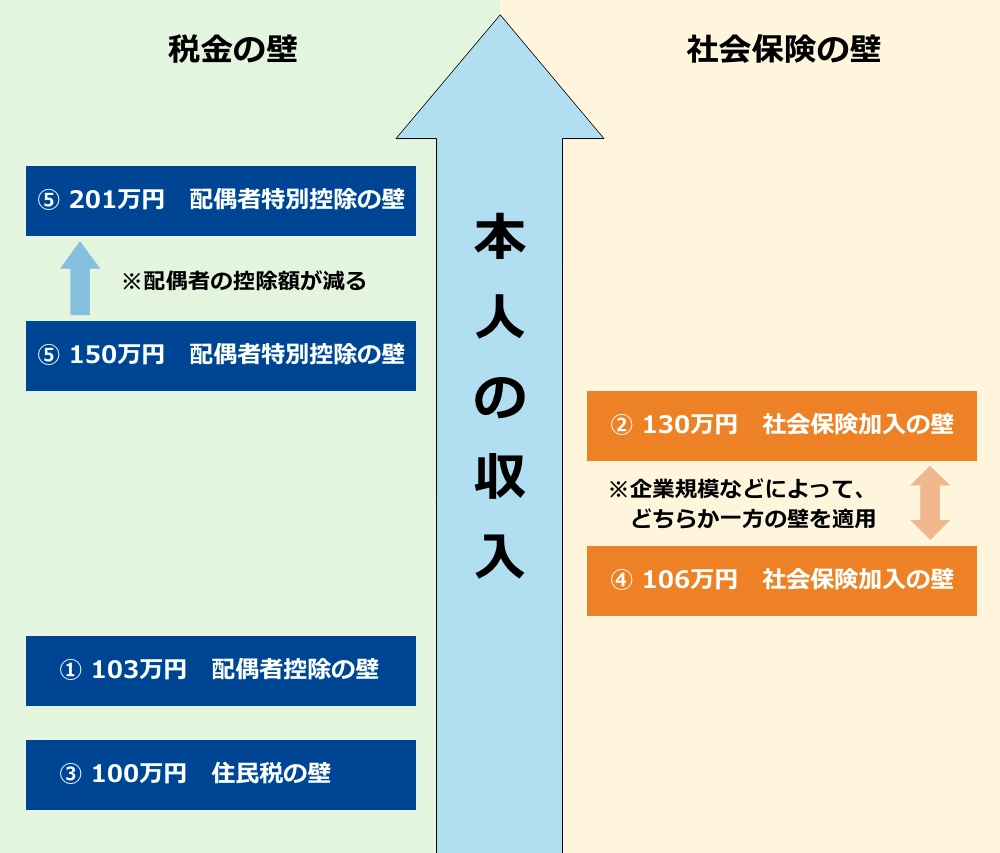

① 103万円の壁(配偶者控除の壁)

おそらくこの「年収の壁」の中では一番有名な壁でしょう。

給与収入で年収が103万円以内だと、本人の所得税がかからず、かつ本人の配偶者は配偶者控除という特典を受けられるというメリットがあります。

※「配偶者控除」につきましては、下記の国税庁ホームページをご参照ください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1191.htm

ちなみに、なぜ103万円以内だと所得税がかからないかというと、年間の課税支給額を決める際に年間の収入から基礎控除48万円と給与所得控除55万円を引くので、結果的に課税支給額が0円になる、という理屈です。

② 130万円の壁(社会保険加入の壁)

もう一つ、意識している方が多いのがこの壁です。

社会保険とは、ここでは「健康保険」と「厚生年金保険」の総称です。

配偶者が勤務先の社会保険に加入している場合、年収が130万円未満であれば、配偶者の扶養に入ることができます(※他にも要件があります)。

健康保険は家族という扱いで追加負担なく健康保険証を受け取ることができ、厚生年金保険は第3号被保険者という扱いでこちらも負担なく年金加入ができます。

前述の103万円の壁以上に、手取り金額にダイレクトに跳ね返ってくるのが、この「壁」です。社会保険の被扶養者になれないということは、何かしらの方法でご自身が被保険者になるしかなく、その社会保険料の負担が発生するからです。

なお、社会保険の場合、被扶養者の有無は保険料に影響しないので、配偶者の損得は発生しません。

その他にもある様々な壁

実はこの「年収の壁」というのは前述のものだけではありません。

様々なところで収入に関する上限値があります。

今度はそちらも低い壁から順に紹介していきます。

③ 100万円の壁(住民税の壁)

住民税がかかるかどうかの基準値が100万円です。

もっとも、自治体によって多少の揺れがあるので、だいたい100万円くらい、という認識で良いでしょう。

④ 106万円の壁(新しい社会保険加入の壁)

前章で130万円の壁をご紹介しましたが、ある一定の条件が揃うと、その壁は106万円まで下がります。

この範囲は今年から対象範囲がさらに拡大します。ここは次回に詳しく解説させていただきます。

⑤ 150万円の壁、201万円の壁(配偶者特別控除の壁)

前述した①の所得税の「壁」を超えてしまったとしても、本人の年収が201万円までであれば、一定の要件を満たした場合に、本人の配偶者は配偶者特別控除を受けることができます。

当該者の収入が103万を超えた場合150万円までは、原則、配偶者控除と同じ38万円の配偶者特別控除を受けられます。そこから201万円までは徐々に少なくはなるけど、配偶者は引き続き配偶者特別控除を受けることができて、201万円を超えるとその控除が終了するという仕組みになっています。(※配偶者の収入によって金額が変わることもあります。)

※「配偶者特別控除」の仕組みは少し複雑です。

詳細な内容をお知りになりたい場合は、下記の国税庁ホームページをご参照ください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1195.htm

■■「年収の壁」イメージ図■■

「年収」って何?

いろいろな「壁」を紹介させていただきましたが、どれも「年収」を基準としています。

では、この「年収」とは、どこで判断するのでしょうか。

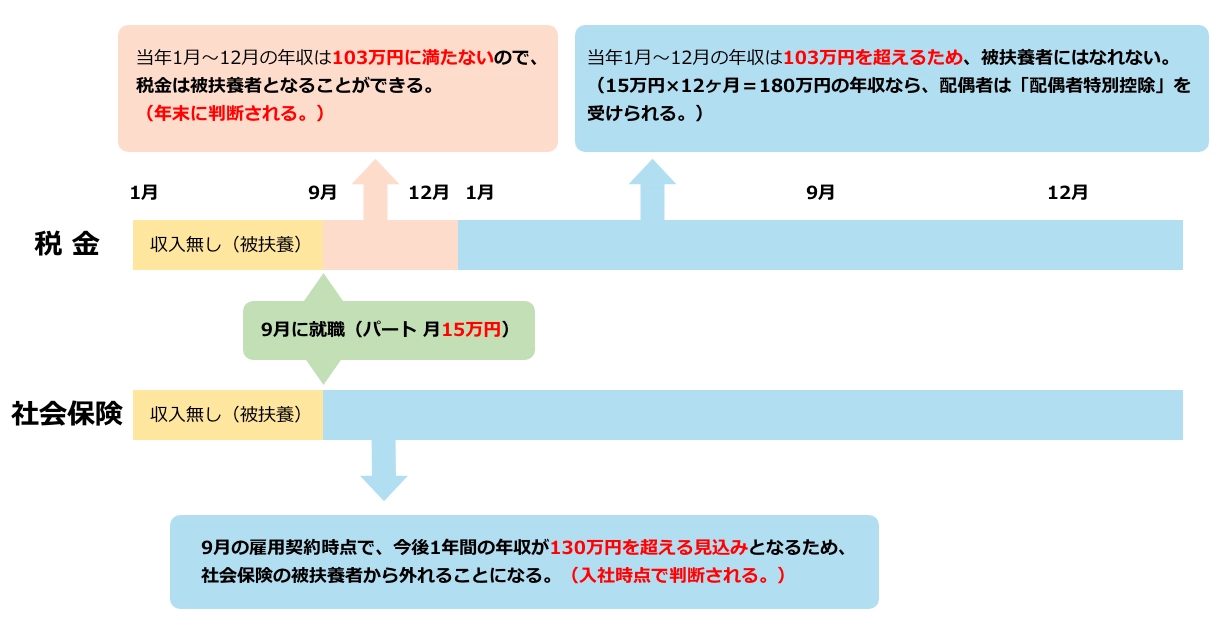

ここで、税金と社会保険で大きく考え方が変わります。

■税金の考え方

税金は基本的にその年の1月~12月の収入で判断します。

会社員であれば年末に源泉徴収票を受け取りますし、あるいは確定申告でその年の年収を確定させているはずです。そこに記載されている収入金額が「年収」です。この「年収」は課税支給額を指すため非課税の『通勤手当』などは含まれません。

■社会保険の考え方

一方で社会保険では、その年収を稼げる給与を得られるようになった時点から、1年間の想定収入を「年収」と言います。つまり、目安にすぎません。こちらは『通勤手当』も対象となりますので、ご注意ください。

つまり、「税金は過去の確定金額を見る」、「社会保険は将来の予測金額を見る」、と覚えておけば良いでしょう。

■■「年収」とは?■■

手取りの逆転現象はなかなか起きない

では、扶養の範囲内に働きを抑えることが本当にお得なのでしょうか?

まず、この問題を考えるうえで、税金と社会保険の2つの「壁」を分けて考える必要があります。先ほどの番号で言うと、①③⑤が税金、②④が社会保険です。

税金の大原則は公平性です。

経済的な能力に応じて税を負担させるというのが税金のルールになっています。

裏を返せば、経済的能力の低い人が、能力の高い人よりも多く税金を払うような逆転現象が起き無いような仕組みになっています。

①の「103万円の壁」を超えて所得税を納めることになったとしても、手取り額として103万円を下回ることはありません。

この考え方は、③の「住民税の100万円の壁」についても同じです。

手取り金額をベースに考えたとき、税金を納めたからといって103万円や100万円を下回ることはないからです。

つまり、働いたら損をする(働いた分、金銭として報われない)という逆転現象は起きないのです。

さらに、夫婦単位で考えた場合でも、⑤で説明をした「配偶者特別控除」という仕組みによって、家族単位の逆転現象も起きないように調整されています。

やはり、働いたら損をする逆転現象は起こりません。

例外として、配偶者の会社が、所得税の配偶者控除を受けられることを条件に配偶者手当を支給しているケースなどにおいて、家族単位の手取りが下がる逆転現象が起こる可能性があります。

社会保険については、手取りだけを考えると、壁を超えることで本人が保険料を支払わなければならなくなる分、確かに手取りの逆転現象が起きます。

しかし、自ら保険に入るメリットもあります。自社の社会保険に加入することができれば、傷病手当金や出産手当金といった、いざというときの保険金を受け取ることができます。

国民年金に加入した場合、付加保険料を納付して将来の年金を増やすこともできます。

手取りの損得だけで考えた時、税金の壁については、例外にあたらない限り、あまり気にしなくて良いでしょう。

社会保険の壁については損得が発生しますが、いざという時の保険料を負担していることになるので、ただお金を取られるわけではないとも言えます。

社会保険の仕組みが大きく変わる

途中でも触れましたが、この解説のうち、130万円の壁が大きく変わろうとしています。

背景には、社会保険の適用対象者を拡大させたいという政府の狙いが見え隠れします。

同時に冒頭にある「働けるのに壁があるから働かない」人たちを減らしたいのではないかと私は考えています。

次回は2024(令和6)年の制度変更を含む社会保険の適用拡大の制度について解説をさせていただきます。

特にこの「壁」の前後で働く方にとっては影響の大きい改正なので、ぜひ注目してください。

執筆者プロフィール

-

特定社会保険労務士

村田淳(むらたあつし)

ソフトウェア会社のコンサルタントを経て平成29年に開業。産業カウンセラーの資格を持ち、主に10人未満の企業を中心に、50社以上の顧問企業から、毎日のように労務相談を受けている。「縁を大事にする」がモットー。

-

特定社会保険労務士

林良江(はやしよしえ)

板橋区役所年金業務に10年以上携わり、現在も同区資産調査専門員として勤務しながら、令和4年より障害年金を中心に事務所を開業。「ひまわりの花言葉;憧れ・崇拝・情熱」が自分のエネルギー源。

- 次回予告 -

「年収の壁」を学ぶ②

~2024(令和6)年の社会保険適用拡大について~

次回、くらしすとEYEの年金を学ぶ【第32回】では、

"「年収の壁」を学ぶ② ~2024(令和6)年の社会保険適用拡大について~"

を更新予定でございます。

くらしすとEYE(年金)は「毎月15日」に更新を行います。

メールで更新をお受け取りご希望の方は、

「更新メールサービス」よりご登録お願いいたします。