これまで「新NISA」における投資ついて解説してきました。

今回が最終回です。

前回は、投資を行うにあたり知っておきたい「基礎的な知識」について皆さんへお伝えしました。

「投資」への苦手意識が少しずつですが、薄らいできたものと思います。

今回は、ご自身が「実際に投資を始める」ことを前提に、どのようなステップを踏めば新NISAを上手く活用できるのか?について解説していきます。

最後までお付き合いくださいますようお願いいたします。

一括投資と積立投資

新NISAには『つみたて投資枠』と『成長投資枠』があることは2回目の解説で触れたとおりです。

新NISAの『成長投資枠』では、「一括投資」をすることも可能です。

一括投資とは、まとまった資金をひとつあるいは複数の商品に一度に投資することです。

投資した資金の価格が景気等の状況によって大きく変動する可能性が高いという点には十分な注意が必要です。

投資する商品を「分散」することによりいくらか3回目で解説したリスクを回避できますが、商品の選定や投資する時期を慎重に見極める必要があります。

つまり、短期で大きな収益を得ることも可能ですが、短期で資産が目減りしてしまうことも十分に考えられるということです。

これに対して「積立投資」は、基本的に毎月決まった額を投資するというスタイルです。

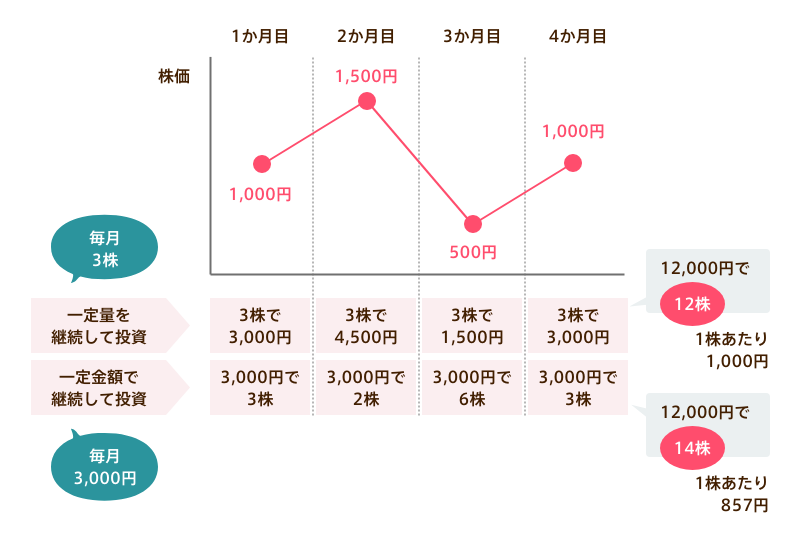

ここで「ドルコスト平均法」に触れておきます。

「ドルコスト平均法」とは、毎月一定額を投資することにより投資にかかるコストを自動的に抑えることができる仕組みのことを言います。

投資経験のない方や投資経験の浅い方は、まず積立投資で投資経験を積むことをお勧めいたします。

ドルコスト平均法

上の図は株式購入の例ですが、毎月一定額を継続して投資すると株価が安いときには多く、株価が高いときには少なく投資することができるため、1株あたりの投資コストを抑えることが可能になります。

積立投資は、「長期投資」を前提とした投資方法です。時間を味方につけることで将来大きな収益を得ることを目的としたものであるため、短期で収益を得たいという方には向いていません。

いざ投資

基礎知識を十分理解したので、「いきなり商品を選択する」というのは問題です。

安定して収益を得るためには必ず以下のステップを踏んでください。

●商品を選択するまでのステップ

| ステップ① | 自分に合った投資スタイルを確認する |

|---|---|

| ステップ② | 商品を選定する |

| ステップ③ | 投資を長期的に考える |

それでは、ステップごとに何をすべきか見ていきましょう。

ステップ①:自分に合った投資スタイルを確認する

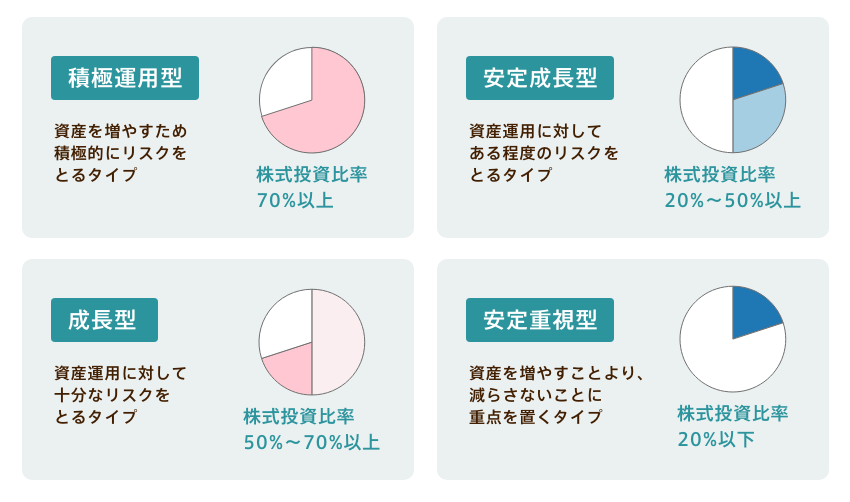

以下の「リスク許容度」をチェックして、自分の希望や性格に合った投資スタイルを確認する。

リスク許容度

上の図のとおり、株式投資の比率をどれくらいの割合とするかで、将来得られる収益が違ってきます。前述(3回目)のとおり『リスク』、『リターン』の関係から安定重視型で大きな収益を得ることは難しく、逆に積極運用型で運用途中での大きなブレ(リスク)を避けることも困難です。

まずは自分がどれくらい『リスク』をとるかの「腹決め」をすることです。

この段階で決めた株式投資比率は、途中でマイナスが膨らんできても安易に変更しないことが重要です。特に積立投資の場合、先ほどご説明したドルコスト平均法により、安いときに多く投資できるチャンスでもあるので短期間での上がり下がりは問題ではありません。

ステップ②:商品を選定する

株式投資の割合を決めたら具体的に商品を選定します。

例えば、積立投資で毎月2万円を安定成長型(株式投資比率50%)と決めたら1万円をどの株式を対象とした商品に振り分けるかを決めます。

例えばですが、国内に5,000円、外国に5,000円と分散投資(*前回の為替変動の図を参照)することがオーソドックスな方法です。

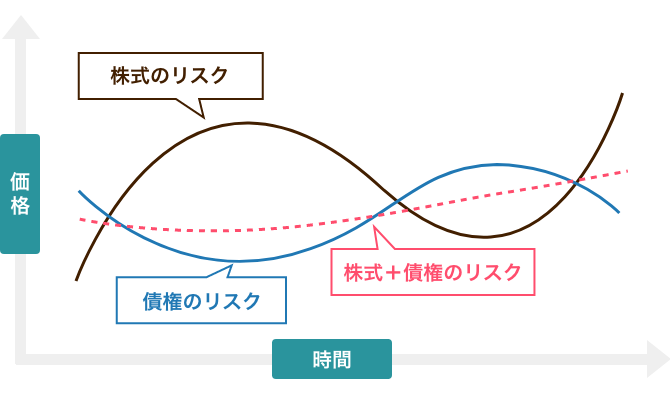

では、残りの1万円はどこに投資するかですが、これも前回の「株式」と「債券」でお話したとおり、一般的に株式と債券は逆の動きをします。

従って残り1万円は「債券」に投資するのが一般的です。

値動きの異なる商品を組み合わせることによって下の図にあるとおり、それぞれのリスクを打ち消し合うため、リスクが低下するという効果をもたらします。

ステップ③:投資を長期的に考える

最低でも3年、できれば5~10年は推移を見守ることをお勧めいたします。

運用成果が思うように得られないからといって、短期間で投資商品を入れ替えるのは避けたほうがよいでしょう。

特に損が出ている商品を売却すると損が確定し、取り戻す機会もなくなります。ある程度の期間は何が起こっても、安易に動かないことが最善の方法と考えます。

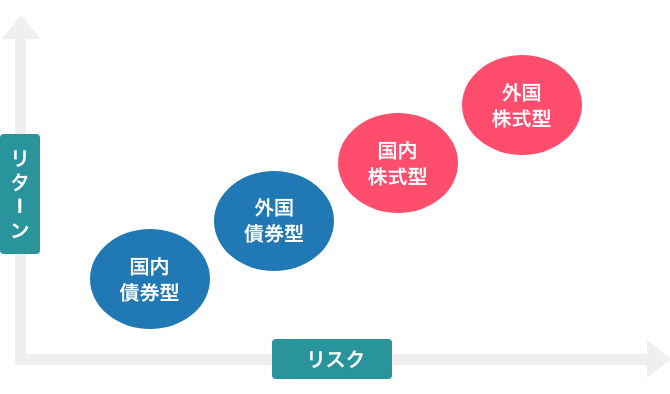

下の図はリスクとリターンの関係を示したものです。

外国が国内よりリスクが高くなっているのは、お話したように為替の影響を受けるためです。

投資の際のご参考になさってください。

以上、新NISAを活用した投資についてのポイントです。

新NISA解説の最後にあたり

最近まで日本において「投資」という行動は身近なものではありませんでした。

したがって、まだまだ敬遠している方も多いかと思います。

最初に申し上げたとおり、低金利時代を乗り切るために「投資」は避けて通れない行動のひとつになると考えます。

幸い新NISAに代表されるような有利な「投資」の枠組みはますます増えてくるものと思われます。

このシリーズを通じて「投資」がみなさまにとって、少しでも身近なものになり、「投資」未経験の方には、はじめの一歩を踏み出すきっかけとなることを祈念いたしております。

最後までお読みいただきありがとうございました。

執筆者プロフィール

-

社会保険労務士

原田 英太郎(はらだ えいたろう)

大手生命保険会社勤務を経て2019年社会保険労務士資格を取得。翌年、事務所開業と同時に人材育成会社・(有)グッドフォーチューンの運営にあたる。現在、労務問題を中心としたコンサルティング活動に従事。仁と義を尊ぶ。

- 次回予告 -

iDeCoって何?

~年金は2階建てから3階建てへ~

次回、くらしすとEYEの年金とお金シリーズ【第5回】では、

"iDeCoって何? ~年金は2階建てから3階建てへ~"

を更新予定でございます。

くらしすとEYE(家計)は「毎月25日」に更新を行います。

メールで更新をお受け取りご希望の方は、

「更新メールサービス」よりご登録お願いいたします。