2024年7月より「年金とお金」シリーズを開始します。

老後を見据えた時、「年金」は皆さまの暮らしにおいて、とても貴重な収入です。

しかしながら、「年金」だけでは豊かな暮らしを送ることが難しい時代になりつつあります。

本シリーズでは年金に関連した「お金」の話を解説し、豊かな老後の後押しとしていただければ幸いです。

今後とも末永くお付き合いくださいますようお願い申し上げます。

この記事の目次

「貯蓄の時代」から「運用の時代」へ

ここ数年物価が上がり始め、いわゆる「インフレ」となった日本では多くの人の生活が苦しいものになりつつあります。年金も物価上昇を受け2024年度は2.7%の引き上げとなりましたが、将来の不安を払拭できるほどの上昇は期待できません。

そうした時代の流れを受け、「資産」は「蓄える」ことから「運用する」ことへ変化しつつあります。

「資産運用」についての正しい理解と年代に応じた資産管理は、これからの時代には必須です。

2024年から「新NISA」がスタートしました。新NISAは正に資産を有効に活用できる手段です。

本シリーズでは、4回に分けて運用初心者でもわかりやすく「新NISAの活用ポイント」を解説していきます。

「預金」は必ずしも安全ではない

ここ最近の物価高については、多くの方が実感しているかと思います。

ではどういった影響があるのでしょう。

10,000円で購入できた品物が、2%の物価上昇によって1年後に10,200円になったと仮定します。

現在、銀行の預金金利は0.025%~0.3%ほどです。

10,000円を預けた場合、1年後に利息を含めても10,002~10,030円しか得られないので、預金を全額崩してもその品物を手に入れることはできません。

預金や貯金は元本が保証されているので預けた「お金自体」が減ることはありませんが、物価が上昇してお金の価値が変わる局面では「お金の目減り」が顕著になり、「安全」とは言い切れないと考えます。

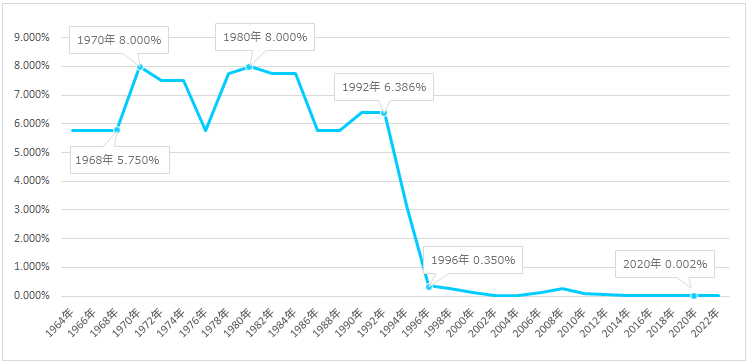

下のグラフをご覧ください。

かつてはいかに金利が高かったかおわかりいただけるかと思います。例えば金利が7.5%であった1974年に郵便局にお金を預けると10年で約2倍になりましたが、2019年の金利0.01%だと2倍になるまで実に7200年が必要になります。

こう考えると預貯金はインフレに対応する有効な手段ではないことがおわかりいただけるかと思います。

郵便貯金(ゆうちょ銀行)の

定期預金利率の推移

※

ゆうちょ銀行ホームページ(「金利一覧」より弊協会作成)

https://www.jp-bank.japanpost.jp/kinri/kinri.html

なぜ今「運用」なのか

日本はバブル崩壊を機に長期にわたる「デフレ」の状態となり、金利が下がり続け「低金利」が定着していました。

収入もなかなか伸びませんでしたが、「モノ」の値段もほとんど上がらなかったため、日々の生活はなんとなくバランスがとれていたような感覚だったかと思います。

昨今、日本では金利と物価上昇の均衡が崩れ始めています。

今後は、目減りの可能性が高く金利上昇の見込めない預金以外の方法である「運用」により「お金に働いてもらう」ことで資産を効率的に活用する必要が出てきたと言えるでしょう。

「資産運用」はリスク?

一般的に「リスク」という言葉は否定的な意味で使用され、「危険」あるいは「危機」という意味で使われます。

一方、運用における「リスク」とは危険という意味ではなく「得られる収益にブレが生じる」ことを指します。

年間10%の運用を目指していたのにマイナス7%だった場合には多くの方が当然リスクと認識しますが、運用がうまくいって結果3%だった場合でもリスクといいます。

このブレをどれくらいの幅で許容できるかが、運用を行う上での鍵となります。

一般的に運用が長期になれば、リスク=ブレ幅が小さくなり、安定するといった性質があります。資産運用は長い間に様々な要因によって良くなったり悪くなったりを繰り返すため、「時間を味方につける」ことでプラスとマイナスの要因同士が打ち消しあって安定してくるという仕組みです。

つまり、「長期運用」こそが、リスクを回避するための鍵となるのです。

日本人の平均寿命は、およそ84年です。20代から始めれば60年、50代からなら30年、充分な時間があります。どなたでも時間を味方につける長期運用は可能です。

資産運用を行うための準備は?

資産運用を始める際に、知識がないままに何の準備もせずいきなり何かにお金をつぎ込むというのは、無謀な試みです。

では、どんな準備をすればよいのでしょうか?

まず行うことは、ご自身の「資産の棚卸し」です。

資産の棚卸しでは、「収入・支出」と資産を把握する必要があります。

家計の見直し

「収入」は、会社員であれば毎月の給与です。年金生活者の場合は「年金」となります。老後の設計を考えるのであれば、自分がどれくらいの年金もらえるのかを、あらかじめ知っておくべきでしょう。

では「支出」はいかがでしょうか。

食費や水道高熱費、通信費等、日々の暮らしの必要な支出、そして住居費や教育費、車のローンといった毎月決まって発生する出費(固定費)を確認します。

そして、その「収入」から「支出」を差し引いた金額が「余裕資金」となります。

収入・支出を確認し、毎月の家計の収支が黒字で余裕資金を確保できなければ、当然運用はできません。

年金額を試算できる「年住協 カンタン[年金額]シミュレーション」をご用意しています。

ご自身の年金支給額の計算や余裕資金の計画にお役立てください。

「年金はいくらもらえるのか?」を学ぶ⑤ ~年金額を試算してみよう~

※ シミュレーションはご入力いただいた項目に基づき算出した概算値です。目安としてご利用ください。資産の把握

次に、自宅等固定資産がどれくらいの価値があるかを調べます。さらに預金や生命保険の解約返戻金、株を保有しているのであれば、その時価も確認が必要です。もちろん、老後の生活資金や子育て費用、病気・災害時の備えたお金も入ります。将来のために蓄えたお金が「貯蓄」となります。

余裕資金と貯蓄が確保できていれば、運用を行う準備は整います。

では、何故、棚卸しが必要なのでしょう?

それは、自分の資産を「安定資産」と「リスク資産」に分類するためです。

預金や定額の生命保険等の価値は、毎年大きく動くことはないので安定資産に分類できます。逆に株は相場によってその価値が変化するためリスク資産に分類されます。

先にも述べましたがリスクとは危険という意味ではなく、得られる収益にブレが生じることです。ブレが大きいかほとんどないか、お手持ちの資産の棚卸しを行い、事前に分類することで、運用金額や運用期間をどれくらいにするのか確認することができます。

運用方法の特徴を確認しましょう

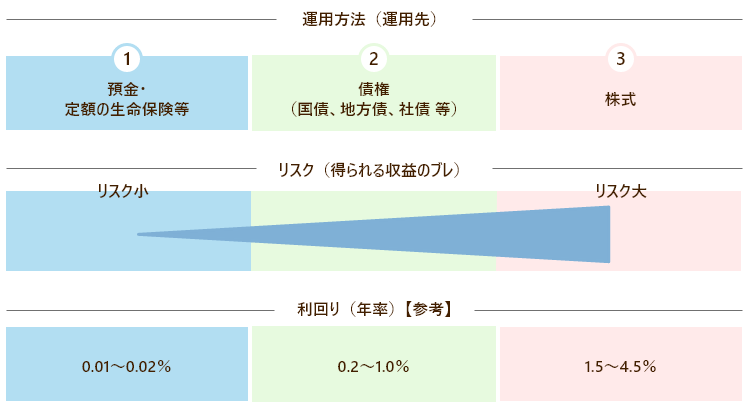

運用方法は大きく3つに分類できます。

●主な運用方法(運用先)

※ 不動産については、特殊な部分も多いため今回は割愛いたします。

①預金・定額の生命保険など

上記①はリスクがほとんどない預金等になります。

先ほども触れたとおり元本は保証されていますが、ほとんど増えません。また、定額の生命保険も一定の元本は保証されていますが、昨今はかなり長期に加入していないと利息や配当はほとんど期待できません。

②債券(国債、地方債、社債など)

また、債券は①よりはリスクがありますが、割合的に小さいと言える債券を指します。

債券で代表的なものに国債があります。10年国債の利回りは、2024年3月に入って0.7%程度で推移しています。元本保証がない分、預金や保険よりはいくらか利回りは高くなっています。

③株式

最後にリスクの大きい株式は、海外と国内の株式に分類されます。

2023年から日本の株式は高騰し、とても魅力的に映りますが、ここに来るまで日本の株式は幾多の困難があり、バブル期に最高値を付けた日経平均株価がその最高値を更新するまで、実に34年を要しました。ただ、ここで大切なことは過去の株価ではなく今後の推移です。

また、海外株式、国内株式の株価を比較すると海外の株式が有利に見えますが、そう単純なものではありません。すでに触れたように株式は一番「ブレ」が大きい運用手段です。

預金、債券、株式のそれぞれの特徴を正しく理解することが重要になってきます。

ここまでが、運用を始めるにあたり知っておいていただきたいことです。

次回は、新旧NISAの制度内容について詳しく紹介します。

ご期待ください!

執筆者プロフィール

-

社会保険労務士

原田 英太郎(はらだ えいたろう)

大手生命保険会社勤務を経て2019年社会保険労務士資格を取得。翌年、事務所開業と同時に人材育成会社・(有)グッドフォーチューンの運営にあたる。現在、労務問題を中心としたコンサルティング活動に従事。仁と義を尊ぶ。

- 次回予告 -

新旧NISAの違いとは?

~新NISAの「つみたて投資枠」と「成長投資枠」~

次回、くらしすとEYEの年金とお金シリーズ【第2回】では、

"新旧NISAの違いとは?~新NISAの「つみたて投資枠」と「成長投資枠」~"

を更新予定でございます。

くらしすとEYE(家計)は「毎月25日」に更新を行います。

メールで更新をお受け取りご希望の方は、

「更新メールサービス」よりご登録お願いいたします。