年を重ねるにつれて大きくなる夫婦の不安は何でしょうか。

男性の平均寿命は80.98歳、女性は87.14歳で、女性のほうが約6歳長生きです(厚生労働省「平成28年簡易生命表」より)。つまり、よほど夫のほうが年下か健康体でもない限り、妻を遺して夫が先立つ可能性が大きいわけです。そうすると心配なのは、遺された妻はそこからどうやって生活していくのかということです。それは年齢とともに夫にとっても妻自身にとっても、あるいは子どもにとっても、話題にはしづらくてもいつも心のどこかにある問題ではないでしょうか。

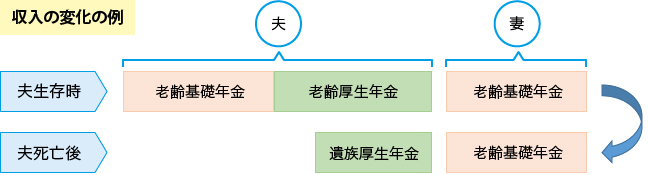

夫婦にとって世帯の収入が大きく変わる転機が3つあります。1つ目は家計の担い手(通常は夫)が退職したとき、2つ目はその人が再就職したとき、そして3つ目がその人が亡くなったときです。この中でも3つ目は最後の収入源である年金が変わることになりますので、遺された者、特に妻にとっては自分の残りの人生に大きく関わる問題となります。

年金生活で夫が亡くなれば、妻は自分の年金(あるいは夫の遺族年金)だけで生活していかなければならなくなります。そこに不足はないのでしょうか。そこで、その実態を見るとともに、どう備えたら良いのかを考えてみましょう。

1万一のときの年金

妻の生活費は月約16万円

妻が遺された場合、以後どれくらいあれば妻は生活していけるのでしょうか。総務省の「家計調査年報」(平成28年)を見ると、65歳以上で無職の単身者の消費支出額、つまり食料費や水道・光熱費や必需品の購入費などといったいわゆる生活費は月額143,460円(全国平均)です。また、生活していくには税金や社会保険料を支払わなければなりませんから、加えて非消費支出額12,085円(全国平均)がかかります。つまり「消費支出+非消費支出」で155,545円が毎月かかることになります。

これを生涯で計算してみましょう。仮に夫が2歳年上で、81歳(平均寿命)で亡くなるとします。そのとき妻は79歳、平均寿命の87歳までは8年あります。上記の必要額を8年間で計算すると、約1,500万円(14,932,320円)となります。

決まった額以外の出費

残された期間の必要額が1,500万円と聞くと意外と低いと思われた方は多いでしょう。ところが、上記の金額には医療費や介護費といった想定外の費用が含まれていません。

「健康寿命」という言葉をご存じでしょか。日常生活に支障なく生活できる年齢をいいます。厚生労働省の調査では女性の健康寿命は平均寿命より平均約12年※短くなっています。言い換えれば、この12年というのは医療費も介護費も増加する時期です。

同省の調査によると、1人の生涯にかかる医療費は2,400万円で、そのうち49%は70歳以降にかかっています。80歳以上の女性では実に799万円となっており、高齢期に医療に係る確率がどれだけ高いがわかります。自己負担額は1割としても、仮に長い入院治療を受けることになれば費用はかさむことになります。

また、同じく厚生労働省の調査では、要支援・要介護認定を受けている人の割合は80歳以上で約30%、85歳以上で約60%となっています。公的介護保険制度を利用すれば介護費用は1割の自己負担で受けることができますが、限度額を超えて住宅改修を行ったり、民間の施設に入ったりすれば多額の費用が必要になります。

ですから、月々に決まった支出を支えるだけではなく、こうした医療や介護等に関わる、いつやってくるかわからない大きな費用についても備えがなければ、遺された者に対して「安心」は保障できないということになります。

※男性の場合は女性よりも平均寿命が短い分、健康寿命との差も少なく約9年となっています。

公的年金制度から何が支給されるか

公的年金制度の被保険者(だった人)が亡くなると、公的年金制度からは遺族年金が支給されます。ただし、加入している(いた)年金制度や亡くなったときの家族の状況により、支給の対象とならないものもありますから、事前に、何がいくらくらい支給されるのか、きちんと確認しておくことが大切です。

【遺族基礎年金のみが支給される人】

対象:自営業や専業主婦(夫)など国民年金だけに加入している(いた)国民年金の第1号被保険者だった人の妻または夫または子ども

条件:子ども※がある妻または夫、あるいは子ども※

※18歳到達年度の末日まで(1・2級障害がある場合は20歳未満)の子どもを指します。

支給されない例:夫を亡くしたが子どもがすでに19歳以上となっている妻

【遺族基礎年金+遺族厚生年金が支給される人】

対象:サラリーマンや公務員など厚生年金保険に加入している(いた)国民年金の第2号被保険者(だった)人の妻または夫または子ども

条件:子ども※がある妻または夫、あるいは子ども※

(遺族基礎年金に上乗せして支給されます)

※18歳到達年度(1・2級障害がある場合は20歳未満)の末日までの子どもを指します。

支給されない例:夫を亡くしたが子どもがすでに19歳以上となっている妻(遺族厚生年金のみの支給となります)

【遺族厚生年金のみが支給される人】

対象:サラリーマンや公務員など厚生年金保険に加入している(いた)国民年金の第2号被保険者(だった)人の妻※または55歳以上の夫※※または子ども・孫または父母・祖父母※※

※30歳未満の妻の場合は5年間の有期年金です。

※※夫や父母、祖父母は60歳から支給されます。

条件:なし

支給されない例:妻を亡くした40歳の夫

なお、遺族の年収が850万円以上ある場合はいずれも支給されません。

寡婦年金と死亡一時金

どちらも、対象となる子どもがなく遺族年金がもらえない第1号被保険者を救済するために設けられた制度です。いずれかの選択となり、両方を受けることはできません。

寡婦年金

10年以上保険料を納めた(免除を含む)第1号被保険者である夫が亡くなったときに、10年以上婚姻関係がある妻に夫の老齢基礎年金の3/4が支給されます(60~64歳まで)。ただし、夫が老齢基礎年金や障害年金を受けていた場合は支給対象となりません。

死亡一時金

36か月以上保険料(免除による一部納付を含む)を納めた第1号被保険者である夫が亡くなったときに、遺族(配偶者、子、父母、孫、祖父母、兄弟姉妹の優先順位)に夫が納めた保険料の額に応じて12万円~32万円が一時金として支給されます。ただし、夫が老齢基礎年金や障害基礎年金を受けていた場合は支給対象となりません。

公的年金で妻の生活は支えられない

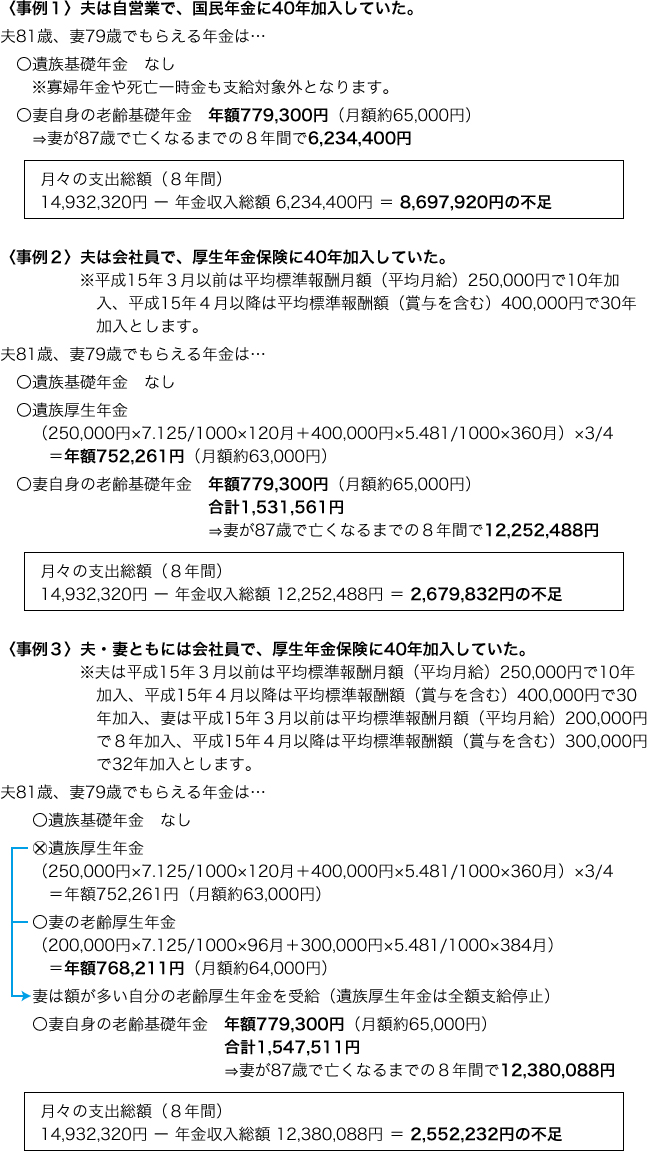

高齢の妻にとって収入といえば、専ら公的年金に頼ることになるでしょう。それは少なくても月々の生活を支えるくらいの額なのでしょうか。夫が加入していた公的年金の種類をもとにいくつかの事例で試算してみましょう。

※事例1と事例2の妻は専業主婦で国民年金に40年加入していたとして計算。

※年金額は平成29年度の額で計算。

《結論》

老後に受け取る年金額や夫が亡くなって受け取る遺族年金は現役時代の夫や妻の働き方により千差万別ですが、遺された妻の生活を支えることを年金だけに頼り切るのは不安が残るでしょう。事例は平均寿命で考えましたが、寿命が延びればさらに支出は増えることになります。また、病気になったり介護が必要になったりしたときのことを考えれば、上乗せの備えが必要となるでしょう。

遺された妻の生活資金の中心となるのはもちろん公的年金ですが、さらにそれを個人で補うものがなければ十分といえません。具体的に何が必要かについては2ページ目に掲載します。

-

① 万一のときの年金