Ⅰ 年金生活者支援給付金・徹底解説

~老基50万円・遺厚100万円受給中、「給付金」はもらえるのか?~

(1)老齢基礎年金・年額50万円、

遺族厚生年金・年額100万円を受給している妻は、

「老齢給付金」をもらえるのか?

年金生活者支援給付金への関心が高まってきている実感がします。

そこで、今月は、年金に詳しい社会保険労務士の先生からいただいたご質問を参考に、【Q&A】を作成しました。

なお、【Q&A】の番号については、2018年12月号からの通し番号にしてあります(【図表】は通し番号ではありません)。

また、「年金生活者支援給付金」は、単語が長いので、単に「給付金」と略し、「老齢年金生活者支援給付金」は「老齢給付金」、「障がい年金生活者支援給付金」は「障がい給付金」、「遺族年金生活者支援給付金」は「遺族給付金」、と略します。「補足的老齢年金生活者支援給付金」は「補足的老齢給付金」、と記します。

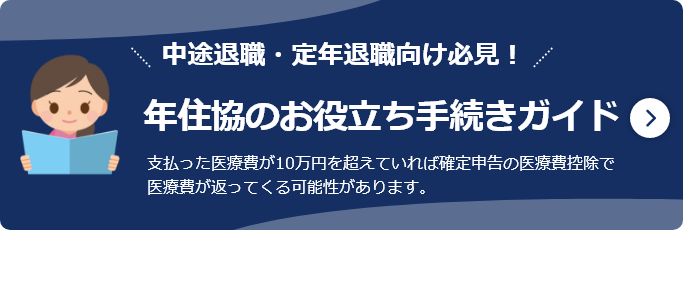

おさらいですが、「給付金」は、基本的に【図表1】のように、3つの種類になります。

【図表1】

「公的年金等の収入金額」に、遺族厚生年金は含まれるのか?

Q9 老齢基礎年金を年額約50万円、遺族厚生年金(経過的寡婦加算を含む)を年額約100万円受給している女性(F子さん:70歳)は、「老齢給付金」を受給できますか? 単身者で、住民税は非課税となっています。

A9 一瞬、考え込んでしまう、質問ですね。

「老齢給付金」を受給できるかどうかは、「前年所得額」が「所得基準額」(779,300円)以下であるかどうかが、ポイントになります。

「前年所得額」とは、「前年の公的年金等の収入金額」と「前年の所得」との合計額です。

遺族厚生年金が「公的年金等の収入金額」に該当するのであれば、それだけで100万円ありますので、ゆうに「所得基準額」をオーバーしており、「老齢給付金」は受給できないことになります。

「補足的所得基準額」(879,300円)も超えていますので、「補足的老齢給付金」も受給できない、ということになります。

このF子さんの事例の場合、「公的年金等の収入金額」とは、老齢基礎年金のみ(約50万円)を指すのか、それとも遺族厚生年金(約100万円)も含まれるのか?

「老齢給付金」を受給できるのかどうかの分かれ道になりますので、おのずと回答を出すのは慎重になります。

なお、F子さんの前年の収入というか、所得というのは(すでに2019年3月の本稿で述べたように、「収入」と「所得」を使い分けるのは容易ではありません)、老齢基礎年金と遺族厚生年金のみで、平成30年度は住民税は課せられていません(平成31年度も同様の見込み)。

さぁ、実際どうなのでしょうか?

悩んだときは、法律の原文に当たるのが一番です。面倒と厭(いと)わず、ときには、条文の紐(ひも)を解(と)いてみましょうか?

【図表2】に、「年金生活者支援給付金の支給に関する法律」(平成24年法律第102号)の、本稿に関係する条文を記しました。

(筆者が文言を一部加除しています)(【図表2】参照)。

また、以後は、「年金生活者支援給付金法」と記します。

【図表2】 年金生活者支援給付金法(平成24年法律第102号)

(老齢年金生活者支援給付金の支給要件)

第2条 国は、国民年金法(昭和34年法律第141号)の規定による老齢基礎年金(以下「老齢基礎年金」という。)の受給権者であって、当該老齢基礎年金を受ける権利について、同法第16条の規定による裁定の請求をしたもの(以下「老齢基礎年金受給権者」という。)が、その者の前年(中略)中の公的年金等の収入金額(所得税法(昭和40年法律第33号)第35条第2項第1号に規定する公的年金等の収入金額をいう。)と前年の所得との合計額(以下「前年所得額」という。)が、国民年金法第27条本文に規定する老齢基礎年金の額を勘案して政令で定める額(「所得基準額」という。)以下であること、その他その者及びその者と同一の世帯に属する者の所得の状況を勘案して政令で定める要件(筆者注:世帯構成員のすべてが、市町村民税非課税であること)に該当するときは、当該老齢基礎年金受給権者に対し、老齢年金生活者支援給付金を支給する。

所得税法第35条第2項第1号に規定する「公的年金等の収入金額」とは何か?

【図表2】をみると、どうも年金生活者支援給付金法を紐解(ひもと)いているだけではダメで、所得税法(昭和40年法律第33号)も見てみる必要があるようです。

所得税法第35条第2項第1号を手繰(たぐ)ってみましょう(【図表3】参照)。

少々長めの引用になります。

【図表3】 所得税法(昭和40年法律第33号)

(雑所得)

第35条 雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも該当しない所得をいう。

2 雑所得の金額は、次の各号に掲げる金額の合計額とする。

一 その年中の公的年金等の収入金額から公的年金等控除額を控除した残額

二 その年中の雑所得(公的年金等に係るものを除く。)に係る総収入金額から必要経費を控除した金額

3 前項に規定する公的年金等とは、次に掲げる年金をいう。

一 第31条第1号及び第2号(退職手当等とみなす一時金)に規定する法律の規定に基づく年金その他同条第1号及び第2号に規定する制度に基づく年金(これに類する給付を含む。第3号において同じ。)で政令で定めるもの

二 恩給(一時恩給を除く。)及び過去の勤務に基づき使用者であつた者から支給される年金

三 確定給付企業年金法の規定に基づいて支給を受ける年金(第31条第3号に規定する規約に基づいて拠出された掛金のうちにその年金が支給される同法第25条第1項(加入者)に規定する加入者(同項に規定する加入者であつた者を含む。)の負担した金額がある場合には、その年金の額からその負担した金額のうちその年金の額に対応するものとして政令で定めるところにより計算した金額を控除した金額に相当する部分に限る。)その他これに類する年金として政令で定めるもの

4 第2項に規定する公的年金等控除額は、次の各号に掲げる金額の合計額とする。ただし、当該合計額が70万円に満たないときは、70万円とする。

一 50万円

二 その年中の公的年金等の収入金額から前号に掲げる金額を控除した残額の次に掲げる場合の区分に応じそれぞれ次に掲げる金額

イ 当該残額が360万円以下である場合当該残額の100分の25に相当する金額

ロ 当該残額が360万円を超え、720万円以下である場合90万円と当該残額から360万円を控除した金額の100分の15に相当する金額との合計額

ハ 当該残額が720万円を超える場合144万円と当該残額から720万円を控除した金額の100分の5に相当する金額との合計額

非課税所得である遺族年金・障がい年金は、所得税法第35条第2項第1号に規定する 「公的年金等の収入金額」に該当しない!

所得税法について、知人の税理士である上田伸夫先生に伺いました。

以下、筆者の文責でまとめます。

◆公的年金等の遺族年金や障がい年金は、国民年金法第25条(「租税その他の公課は、給付として支給を受けた金銭を標準として、課することができない。ただし、老齢基礎年金及び付加年金については、この限りでない。」)および厚生年金保険法第41条第2項(「租税その他の公課は、保険給付として 支給を受けた金銭を標準として、課することができない。ただし、老齢厚生年金については、この限りでない。」) に規定されているとおり、公租公課の禁止が定められている。⇒非課税所得

◆所得税法第9条(非課税所得)の第1項「次に掲げる所得については、所得税を課さない。」に、 「第3号 恩給、年金その他これらに準ずる給付で次に掲げるもの」 として、「ロ」(イロハのロ)に、 「遺族の受ける恩給及び年金(死亡した者の勤務に基づいて支給されるものに限る。)」 が、例示されている。

◆そもそも、「所得税法第35条第2項第1号」は、所得税の課税標準(課税対象となる所得)を定めた所得税法第22条を受けて、課税対象の一つである「雑所得の金額」のうち、公的年金等の雑所得の金額の計算方法を定めた規定。

このため、この条文では、「その年中の公的年金等の収入金額から公的年金等控除額を控除した残額」と、公的年金等の雑所得の金額の計算上で必要経費的に控除される「公的年金等控除額」も定められている。

◆これらのことから、非課税所得である遺族年金および障がい年金が、課税対象所得の「雑所得」の計算方法を記した所得税法第35条第2項第1号の「公的年金等の収入金額」に該当しないことは、明らか。

ということで、もともと非課税所得であり、「雑所得」に該当しない遺族年金や障がい年金は、所得税法第35条第2項第1号に規定する「公的年金等の収入金額」に含まれていないと解される、とのことです。

世の中、専門家に聞くと2・3秒でわかることが、門外漢が考えていると、あれやこれやと悩むばかりで、結論が出ない、そんな好事例かもしれません。

F子さんには、老齢基礎年金約50万円に基づく「老齢給付金」が支給!

話をクエスチョンの最初に戻すと、F子さんには、老齢基礎年金約50万円と遺族厚生年金約100万円が支給されているということです。

これまでの解説を踏まえると、F子さんの「前年所得額」は約50万円で、「所得基準額」(779,300円)以下となりますので、「老齢給付金」を受給することができる、という回答になります(他の受給資格要件はすべて満たしているものとする)。

「老齢給付金」の受給額については、国民年金の保険料納付済の期間と免除期間の月数がわからないと算定できませんが、算定方法については、2019年3月号(【図表3】)に示したとおりですので、ご参照ください。

「公的年金等の収入金額」に該当する「公的年金等」とは?

それでは、年金生活者支援給付金法でいうところの、「公的年金等の収入金額」に該当する「公的年金等」とは、具体的にはどんな年金が該当するのでしょうか?

【図表3】で示したとおり、雑所得となる「公的年金等」ということですので、「老齢または退職を支給事由とする年金」ということになります。

ある共済組合の関係資料によれば、「公的年金等」ということで、次のよう整理されているのが、一番要領よくまとまっていると感じました。あわせて、「公的年金等以外」についても、記されていますので、紹介しておきましょう。

<公的年金等以外の年金>

・ 生命保険契約や生命共済契約に基づく年金、互助年金 など

一般的には、具体的な年金の名称のほうがわかりやすいので、主なものを掲げると、次の通りとなります(【図表4】参照)。

【図表4】 【公的年金等】の主なもの-年金の名称-

◆老齢厚生年金 ◆老齢基礎年金(付加年金を含む)

◆一元化前に受給権の発生した退職共済年金

◆一元化後に受給権の発生した経過的職域加算額(退職共済年金)

◆一元化後に創設された新3階部分の退職年金

◆国民年金基金連合会から支給される老齢年金

◆企業年金連合会から支給される老齢年金

◆旧国民年金法による老齢年金・通算老齢年金

◆旧厚生年金保険法による老齢年金・通算老齢年金

◆旧共済法による退職年金・減額退職年金・通算退職年金 など

F子さんは、遺族厚生年金を受給しているので、「遺族給付金」は受給できるのか?

さて、F子さんは、遺族厚生年金を受給しているということですが、「遺族給付金」は受給できるのでしょうか? すでに述べているように、住民税は非課税です。

しかし、残念ながら、「遺族給付金」は受給できません。

「遺族給付金」は、今月号の 【図表1】 で示しているように、支給対象者は、あくまでも、遺族基礎年金の受給者であることが要件になっています。

住民税が非課税で、遺族年金を受給していれば、受給要件を満たすというものにはなっていません(「遺族給付金」は、前年の所得の額が一定の基準以下という要件はあるが、住民税が非課税という要件はない)。

なお、旧法の遺族年金の受給者については、「遺族給付金」の支給対象とはなっていません。ここは、他の旧法の年金受給者と異なるところですので、注意が必要です。

(2) 障がい共済年金を受給中、

しかし障がい基礎年金は受給権なし。

「障がい給付金」は受給できるのか?

Q10 障がい共済年金(障がい等級2級)を受給中です。約60万円ぐらい(平成31年度の年金額)です。障がい基礎年金はもらっていません。現在、45歳ですが、国民年金の保険料については、生活が厳しいので、法定免除してもらっています。10月に実施される年金生活者支援給付金の「障がい給付金」 月額5,000円はもらえますか?

障がい等級2級の障がい共済年金は受給しているが、障がい基礎年金は受給していない、ということはあるのか?

そもそも、このような質問がなりたつのか、というのが、年金事務所や金融機関で相談を受けられている社会保険労務士の先生方の反応ではないでしょうか? 私も同じです。

障がい共済年金(一元化前に受給権発生)を受給していて、その年金額が、約60万円ぐらいということであれば、相談者は、いま、障がい等級3級の障がい共済年金を受給していて、障がい等級3級の最低保障額585,100円(平成31年度の年金額)を受給しているのではないか。障がい等級が3級なのだから、障がい基礎年金は受給できない、と考えると、話の辻褄(つじつま)が合います。

「法定免除」というのも、一般市民の人は、用語を厳密に使われているわけではないので、生活が厳しいということで、全額免除の申請をし、それが認められていて、保険料を納付しなくてもいいということを、「法定免除」と言っているのだろう、と推測すると、話はなんとなく見えてきます。

ところが、豈(あに)図らんや、相談の内容は事実だったのです。

一元化前、障がい共済年金は、保険料納付要件なし!

平成27年10月の被用者年金一元化前までは、地方公務員(地方公務員共済組合の組合員)にしても、私学事業団の教職員(私学事業団の加入者)にしても、障がい共済年金の受給資格要件について、保険料納付要件はありませんでした。

共済組合の組合員期間中に初診日があり、一元化前に障がい認定日があって、一元化前に障がい状態が、障がい等級3級以上に該当していれば、

障がい共済年金の受給権は発生していました。初診日の前日における保険料納付要件というのはありません。

したがって、初診日が共済組合の組合員期間中にあり、障がい状態が障がい等級2級に該当する場合であっても、障がい共済年金の受給権は発生するが、障がい基礎年金については、保険料納付要件を満たしていないので、受給権が発生しない、というのは、たしかに、法律上あり得る話ですし、実際にいらっしゃるということです。

そういえば、現職の市長のときに、そんな事例があると、一般論で聞いたことがあります。

障がい基礎年金の支給されない障がい共済年金には、最低保障額がある!

障がい基礎年金が支給されない障がい共済年金には、最低保障額が定められています(一元化前の地方公務員等共済組合法第87条第3項)。

厚生年金相当部分の額が、障がい基礎年金の額の4分の3に相当する額(平成31年度の年金額でいうと、585,100円)より少ないときは、585,100円が厚生年金相当部分の額として保障される、というものです。

相談者は、この額を障がい共済年金として受給していたのでしょうか?

そうすると、約60万円ぐらいをもらっていたということに符合します。

障がい基礎年金を受給していないのに、国民年金の法定免除に該当するのか?

相談者は、国民年金の保険料については、「法定免除」とのことです。

障がい基礎年金の1級および2級に該当しているのであれば、「法定免除」というのは理解できるのですが、障がい年金基礎年金の2級に該当していないのに、「法定免除」になるのでしょうか?

国民年金法を紐解いてみましょう(一部、筆者が文言を修正・加除している)。

なお、相談者が受給しているのが障がい共済年金ですので、一元化前の国民年金法の条文を【図表5】に記しています。

【図表5】 国民年金の法定免除の規定

国民年金法施行令

(法第89条第1号の政令で定める給付等)

第6条の5 法第89条第1号に規定する障がいを支給事由とする給付であつて政令で定めるものは、次のとおりとする。

一 被用者年金各法による障がい厚生年金又は障がい共済年金(障がいの程度が第4条の6に定める障がいの状態に該当する者に支給するものに限る。)

<注:本文の記述とあわせるため、また、引用条文が短いため、筆者が「障がい」と表記した>

一一 平成26年4月1日施行の「年金機能強化法」による改正前の条文一一

ということで、「一元化前の国民年金法第89条第1号」および同じく「一元化前の国民年金法施行令第6条の5」によれば、障がい共済年金の受給権者で、障がい等級2級に該当している者(国民年金法施行令第4条の6)であれば、国民年金の「法定免除」に該当することが読み取れます。

このようにみてくると、相談者の内容は、当時の法律と事実関係が基本的な部分で合致しており、勘違いを前提とした質問ではなく、その質問内容が正しいという前提で回答しなければならないと筆者は考えます。

障がい等級2級の障がい共済年金を受給していれば、障がい基礎年金を受給していなくても、「障がい給付金」は受給できるのか?

そこで、本題です。

障がい等級2級の障がい共済年金を受給していれば、障がい基礎年金を受給していなくても、「障がい給付金」は受給できるのでしょうか?

年金生活者支援給付金法第15条第1項によれば、「障がい基礎年金の受給権者」であることが、「障がい給付金」の支給要件になっていますので、残念ながら、「障がい給付金」は受給できないということになります。

回答としては、こうなってしまうのですが、回答する側の立場からすると、なかなか難しいですね。

法律上の回答はこれしかないのですが、伝え方・コミュニケーションの取り方は、相談者の立場を考えると、本当に気を遣います。

なお、言わずもがなのことではありますが、附則を読んでも、政令を読んでも、相談者のような事例で、支給できるという規定はありませんでした。

障がい共済年金を受給しているということは、元公務員なのだから、特別な救済措置があるのではないかと思う人もいるかもしれませんが、筆者が調べたかぎりでは、そのような条文の規定はありませんでした。

特別障がい給付金(障がい等級2級)を受給しているが、「障がい給付金」は受給できるのか?

Q11 国民年金の任意未加入中の障がい事故で、「特別障がい給付金」(障がい等級2級相当:平成31年度の基本月額41,720円)を受給しています。障がい基礎年金の受給権者ではないので、10月1日に施行される「障がい給付金」は受給できないのでしょうか?

A11 残念ながら、ご質問のとおりの結果となります。

「特定障がい者に対する特別障がい給付金の支給に関する法律」(*)(平成16年法律第166号)第1条によれば、「この法律は、(略)、障がい基礎年金等の受給権を有していない障がい者に特別障がい給付金を支給することにより、(略)」(*)と規定され、また、第2条においては、「この法律において「『特定障がい者』とは、次の各号のいずれかに該当する者であって、国民年金法(昭和34年法律第141号)の規定による障がい基礎年金、その他障がいを支給事由とする政令で定める給付を受ける権利を有していないものをいう。」(*)と規定されています。

したがって、本当に申し訳ありません。障がい基礎年金の受給権を有していない人には、「障がい給付金」は支給されない、ということになります。

なお、旧国民年金法・旧厚生年金保険法・旧共済法の障がい年金を受給されている人(障がい等級1級および2級に該当)には、一定の所得要件を満たしていれば、「障がい給付金」が支給されます。