「セルフメディケーション税制」をご存知ですか。特定の市販薬の購入額が年間1万2,000円を超えた場合に、所得税などの税金負担が軽くなるしくみで、2017年1月にスタート、2021年までの時限措置として適用されます。年間1万2,000円超と比較的基準額が低く、世帯で購入額を合算することもできるため、特に家族が多い場合には利用しやすい制度です。ただ、確定申告を行うことになっており、その際、医薬品の明細書や健康診断の結果通知表を添付するなどの条件があって、事前の準備も必要です。「購入した薬の記録なんて残っていない」という方もいるかもしれませんが、でも、今年分の申告は来年2月から。今から準備すれば十分間に合います。今回は、この税制についてご紹介します。

1市販薬の購入が節税に

1万2,000円を超える金額が控除の対象

「セルフメディケーション税制」は、特定の市販薬の購入額が家族で年間1万2,000円を超えたときに、その超過部分の金額について所得控除を受けることができるというもの。税金の計算の元となる所得金額からこの超過部分が差し引かれるため、税額も下がります。控除される金額には上限があり、最高で8万8,000円です(購入金額では10万円)。

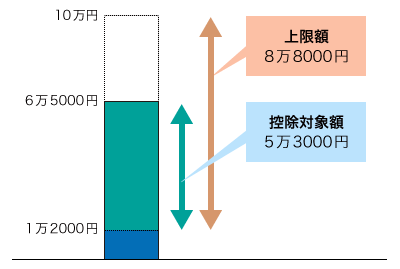

では、税額はどの程度下がるのでしょう。例えば、対象となる医薬品の購入額が6万5,000円の場合、控除の対象となるのは5万3,000円(図1)。年間課税所得が330万円超〜695万円以下の場合、所得税の税率が20%、個人住民税が10%(所得にかかわらず一律)となるので、それぞれ1万600円と5,300円、合計で1万5,900円の減税効果があります。

図1 対象医薬品の購入額が6万5,000円の場合

≪減税効果≫

所得税(税率20%) 53,000円×20%=10,600円

個人住民税(同10%) 53,000円×10%= 5,300円

合計 15,900円

対象となるのは「スイッチOTC医薬品」

対象となるのは、もともと医療用として医師の処方と薬剤師の調剤を必要としていた医薬品が、医療費削減の観点から、市販薬としてドラッグストアなどでも購入できるようになったもので、「スイッチOTC医薬品」といいます。その種類は、鎮痛剤や風邪薬、下痢止め、点鼻薬、水虫治療クリームなど多岐にわたっており、1,600品目以上(2018年3月現在)。日常的によく使用する医薬品も多いため、気づかないだけですでに愛用しているものがあるかもしれません。

具体的な商品名は厚生労働省のウェブサイトで確認することができますが(こちら)、パッケージに対象であることを示すマークが表示されているものも多いので、購入の際に確かめることができます(図2)。

図2 対象医薬品の識別マーク

(出典:一般社団法人 日本OTC医薬品情報研究会)

レシートは必ず確認し、保管

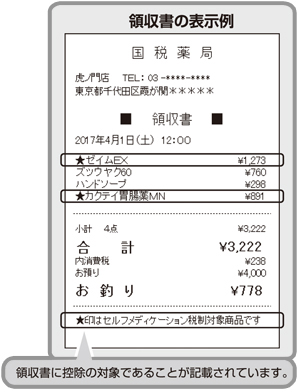

図3 レシートの記載例

(出典:国税庁ウェブサイト)

控除を受けるために忘れてはいけないのが、確定申告の際に添付を求められる書類の準備です。来年の申告に向け、どんな点に注意すればいいでしょうか。

まずは、レシートの保管。購入後のレシートには、セルフメディケーション税制の対象商品である旨が記載されています(図3)。確定申告書に添付する明細書を作成する際に必要になるので、誤って捨てないよう注意してください。医薬品を購入したら、まずレシートを決めた場所に保管することを習慣づけておくのが一番です。

レシートに、①商品名、②金額、③当該商品がセルフメディケーション税制対象商品であること、④販売店名、⑤購入日――が記載されていることをしっかりチェックすることも重要です。漏れがあると明細書に記入することができないので、万が一記載されていない項目があった場合は購入店に問い合わせてみてください。

なお、確定申告書には、購入した医薬品の明細書を作成して添付するのが基本です。レシートを添付する必要はありませんが、この場合も5年間保存することになっています(場合によっては、税務署に提出を求められます)。ただし、2019年分の確定申告までは、明細書を作成せず、レシートを添付するだけでもかまいません。

健診や予防接種を受けていることが条件

次に、健康の保持増進や病気の予防のために一定の取組みを行っていることが求められます。「一定の取組み」というのは、健康診断や予防接種などを受けていること(下表に該当するもの)。他の家族(生計を一にする配偶者その他の親族)の購入分も対象額に合算することができますが、この場合、確定申告をする本人以外の家族がこれらの取組みを行う必要はありません。

確定申告書には、「一定の取組み」を証明する「領収書」または「結果通知表」を添付することになっています。こちらも忘れずに保管しておきましょう。いずれも、①氏名、②取組みを行った年(確定申告の対象年と同じ年)、③事業を行った保険者、事業者もしくは市町村の名称、または診察を行った医療機関の名称、もしくは医師の氏名――が記載されていることが必要です。領収書は原本を提出することになっていますが、結果通知表はコピーでもかまいません。健診結果の部分は不要なので、黒塗りにするか、該当部分を切り取ります。

認められる「一定の取組み」

① 健康保険組合等の健康診査

(例:人間ドック、各種健(検)診など)

② 市町村の健康診査

③ 予防接種(例:定期接種、インフルエンザ)

④ 職場の定期健康診断

⑤ 特定健康診査(メタボ検診)

⑥ 市町村のがん検診

会社に勤めている人も確定申告が必要

セルフメディケーション税制の適用を受けるためには、会社に勤めて給与をもらっている人でも確定申告が必要です。毎年2月中旬~3月中旬が受付期間で、この間に税務署に次の3点を提出します(郵送も可。また、インターネットで確定申告を行うこともできます。「e-Tax」を参照)。

① セルフメディケーション税制を適用し計算した確定申告書

② セルフメディケーション税制の明細書※

③ 一定の取組みを行ったことを明らかにする書類(提示によることもできます)

※薬局の名称、医薬品の名称、支払った金額を一覧にまとめたもの。書式は国税庁のウェブサイトからダウンロードすることができます。

対象となる税には所得税と個人住民税がありますが、会社員の場合、所得税はすでに前年中に給与から納め終わっているので、申告をすると、納め過ぎた金額が還付金として戻ってきます。一方、個人住民税は、前年分の所得を申告した後に控除後の所得額で税額が確定するので、6月からその額を納めます。

なお、所得税の還付の場合、確定申告の時期を過ぎても申告は可能です。確定申告を忘れても5年間は提出可能で(2017年分の還付申告は、2018年1月1日から5年間、つまり2022年12月31日まで)、必要な書類がそろっているのであれば、昨年分の申告は今からでも可能です。ただし、個人住民税については、すでに確定申告の受付期間を過ぎてしまっているので、6月からの納付額の決定には間に合わないこともあります。その場合は、いったん控除前の所得額の税額を納めることになります(後ほど控除後の所得額に修正され、税額の調整が行われます)。

ここまでは実務的な手続きなどを、ご紹介してきました。では、実際のところ、セルフメディケーション税制はどれほど節税効果があるものなのでしょうか。次ページでは事例を交えて、気になる数字の部分を解説します。

-

① 市販薬の購入が節税に